相続登記の費用

| 司法書士報酬(税込) | |

|---|---|

| 登記報酬 | 59,800円 (遺産分割協議書作成含む) |

| 戸籍等 必要書類取得報酬 |

最大44,000円 |

「何通になるのか?」や「頼むといくらかかるのか分からない…」などの声が多く、相続登記の最大の難関であり、面倒な戸籍等の収集の報酬に上限を設けました!

相続人が多く、戸籍が多数になる予定の方も安心してご依頼ください。

また、パック料金ではありませんので、20通以内で済む方(ほとんどの方に当てはまります)は、取得した通数分の報酬のみです。

「どんな書類が必要なのか分からないので、何通くらいになるのか…?」

という方は ▶無料相談 にて、状況に合わせて詳しくご案内させていただきます。お気軽にご連絡ください。

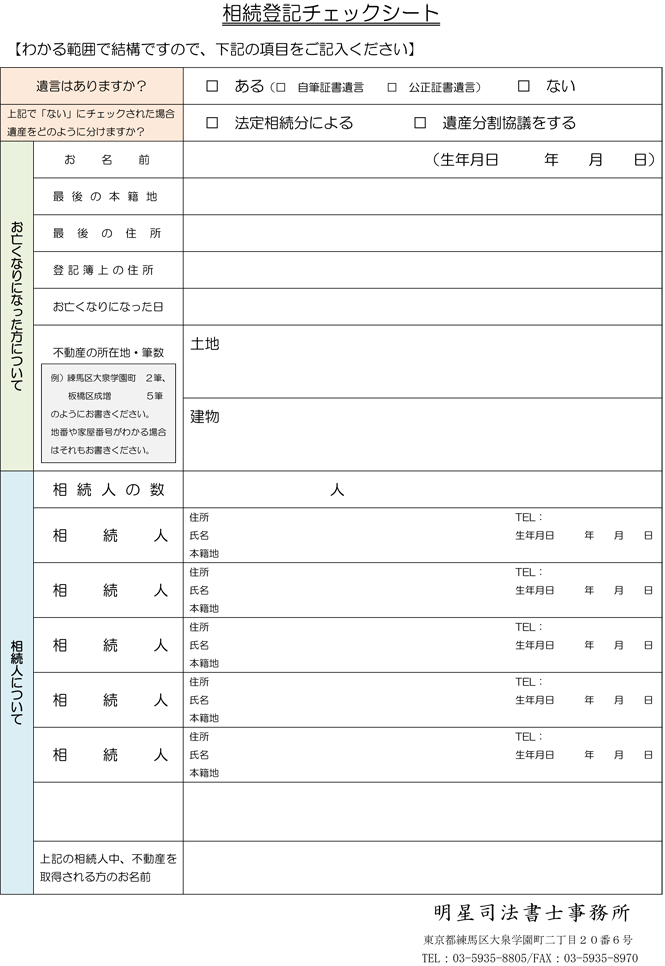

相続登記チェックシート

相続に関する各種お手続きや、必要書類の取得をするにあたり、まずはこちらのチェックシートで相続関係をまとめておくと大変便利です。ぜひ、ご活用ください。

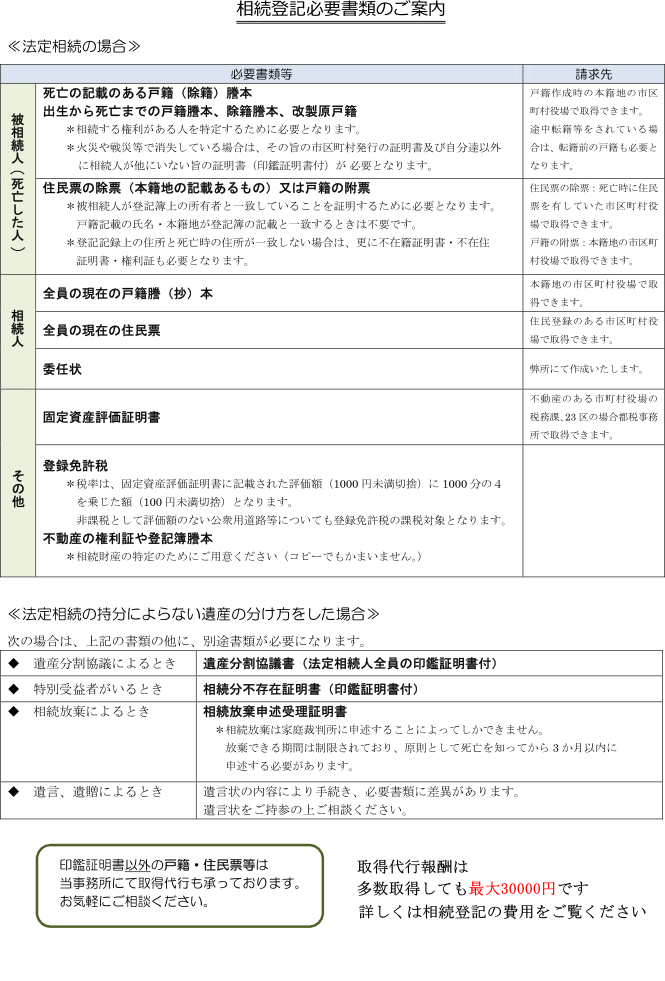

相続登記の必要書類

戸籍などが取得できない場合や、イレギュラーな書類が必要なケースなどもありますので、不明な点はお気軽に ご相談ください。

ご相談ください。

▼「相続登記の必要書類」詳しくはこちら

相続人には誰がなるの?(相続人の確定)

法律上、お亡くなりになった方のことを被相続人(ひそうぞくにん)と呼びます。

そして、被相続人の遺産を受け継ぐことができる人を相続人(そうぞくにん)といい、法律で定められた相続の権利を有する人を法定相続人(ほうていそうぞくにん)といいます。

相続人になることができるのは、法定相続人の範囲に入る方々だけです。

法定相続人は、被相続人の配偶者とその血縁の人たちからなり、相続権に関して、法律により以下のように定められています。

| 配偶者 | 婚姻関係にある夫婦の一方で、夫にとっては妻、妻にとっては夫をさし、親族の構成にかかわらず、必ず相続人となります。

「婚姻届出のない事実婚関係や内縁関係の場合」 「被相続人の死亡時にすでに離婚している場合」などは配偶者とは認められず、相続人にはなれません。 |

配偶者を除く相続人の順位(いずれも被相続人からみた続柄)

| 第1 順位 |

子 |

実子は、すでに結婚していたり、両親の離婚・再婚などにより被相続人と籍が別になっていても、男女や年齢に関わりなく相続権があります。

養子も、実子と同じように相続人になります。 |

|

第2 |

直系 |

父母、祖父母、曽祖父母などを指します。

直系尊属が相続人になれるのは、被相続人に子も孫もいない場合のみです。 |

|

第3 |

兄弟 |

被相続人に、子も孫も直系尊属もいない場合にのみ、兄弟姉妹が相続権を持ちます。 |

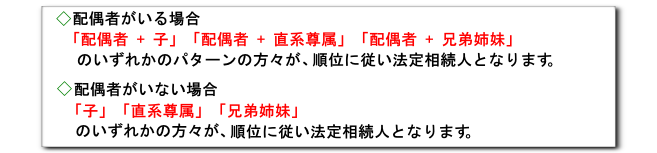

以上をまとめると、被相続人の配偶者の有無により、▼このようになります。

例えば「子」がいる場合は、後順位の「直系尊属」や「兄弟姉妹」は法定相続人になることはありません。

順位の違う 「子」 「直系尊属」 「兄弟姉妹」 が同時に法定相続人となることもありません。

「子、直系尊属、兄弟姉妹のいずれもいない場合」は「配偶者のみ」が相続人となり、さらに「配偶者もなく、遺言も無い場合」は、遺産は国庫に入ります。

その他、被相続人が、生前に特定の相続人を相続関係から「廃除する手続き」をしていた場合や、相続人になるはずだった方が被相続人より「先に死亡している」場合などには、相続人が変わってくるため、相続人を確定するには、被相続人の出生からの戸籍と相続人全員の戸籍を取得し、確認をする必要があります。

この戸籍は、相続登記手続きにおいて相続人確定を証明するため法務局に提出します。

この戸籍は、当事務所が依頼主にかわって取得することもできますので、まずは ご相談ください。

ご相談ください。

事実婚や内縁関係のパートナーはもちろん、甥っ子姪っ子、両親の兄弟なども通常では相続人になれません。

法定相続人に当てはまらない親族や、お世話になった方などに財産を遺したい場合は 遺言が必要です。

遺言が必要です。

相続分は誰にどれだけ?(相続分の算定・法定相続分)

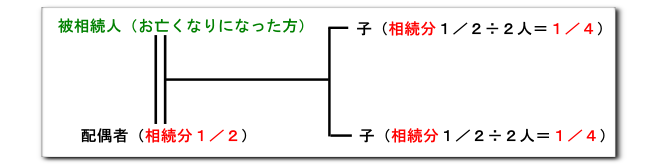

相続人が配偶者と子の場合

例) 被相続人に配偶者と子が2人の場合(二重線は婚姻を表しています)

相続分は配偶者が1/2、子が1/2です。

配偶者の相続分は常に1/2ですが、子は1/2をさらに人数で割ります。

子が3人ならば、(1/2÷3人)で、子1人の相続分は1/6と計算します。

子が相続人になる場合は、直系尊属や兄弟姉妹は相続人にならず、相続分はありません。

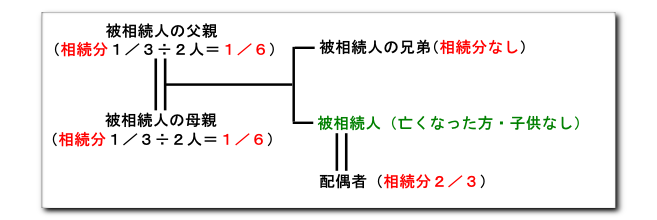

被相続人に子がいない場合

例) 被相続人に子がなく、配偶者と両親がいる場合

相続分は配偶者が2/3、直系尊属(親、祖父母、曽祖父母など)が1/3です。

配偶者の相続分は常に2/3ですが、直系尊属は1/3をさらに人数で割ります。

ただし、親がいる場合は祖父母は相続人になりません。親等の近い順に相続人となります。

直系尊属が相続人になる場合は、兄弟姉妹は相続人にならず、相続分はありません。

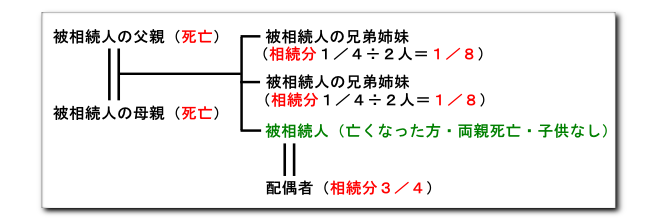

被相続人に子も直系尊属もいない場合

例) 被相続人に子と直系尊属がなく、配偶者と兄弟姉妹が2人いる場合

相続分は、配偶者が3/4、兄弟姉妹が1/4です。

配偶者の相続分は常に3/4ですが、兄弟姉妹は1/4をさらに人数で割ります。

以上は、基本的な相続関係ですが、この他さまざまな要因で相続人や相続分が決まります。

相続人や相続分を確定するには、全員分の戸籍が必要です。

この戸籍は、当事務所が依頼主にかわって取得することもできますので、まずは ご相談ください。

ご相談ください。

このような法律で定められた相続分を法定相続分といいます。

法定相続分と異なる相続分で相続をするには、生前に 遺言で相続分を指定する方法や、相続開始後に相続人全員で遺産分割協議をするなどの方法があります。

遺言で相続分を指定する方法や、相続開始後に相続人全員で遺産分割協議をするなどの方法があります。

遺産分割協議での争いごとを防ぐためにも、遺言は大変有効な手段となりますのでご検討ください。

相続の登記はいつまでにするの?(登記期限)

不動産(土地や建物)の所有者がお亡くなりになった場合、その土地や建物は、お亡くなりになった時点から所有者の相続人に受け継がれます。

不動産の所有者名義が相続人に変更されたことを公示するには、相続による所有権移転登記(いわゆる名義変更)をします。

ただし、相続権は、受け継いだ相続人が死亡した場合には、さらにその相続人に受け継がれます。

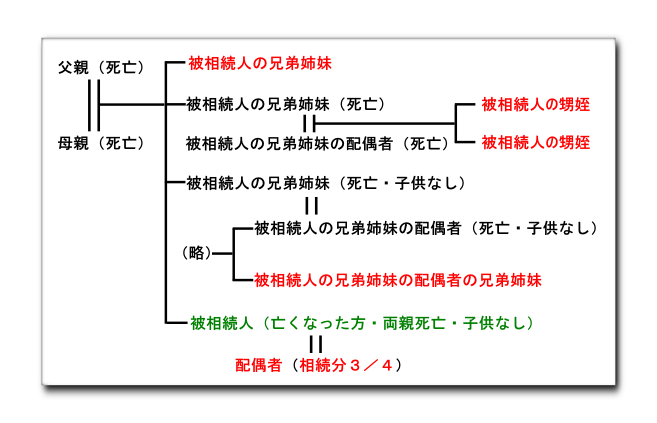

そのような事態になると、相続関係がとても複雑になってしまいます。(特に兄弟姉妹相続がある場合は要注意)

<複雑な相続関係例>※赤い文字が被相続人の相続人

被相続人との死亡の先後にもよるのですが、何世代も放置したわけではなくてもこのように複雑な相続関係になることは十分あり得ます。

特に、子がいない場合で兄弟姉妹相続になる場合は注意が必要です。

この例の場合、3/4の権利を持つ配偶者は、この赤文字の相続人と遺産分割協議をすることになります。

ここで表示した相続人が亡くなると、さらにその配偶者や子、兄弟姉妹に相続分が移ります。

遺言が無い場合、遺産分割協議をするには相続人全員の関与が必要です。

一つの不動産に対し、相続権を持っている相続人が何十人となるケースも珍しくありません。

遺産分割協議をしようにも、会ったこともなく、名前も知らなかった人と連絡をとらなければならず、協議の見返りに多額の金銭を要求されたりするなど、一向に手続きが進まないということも多々あります。

お子様がなく、兄弟姉妹相続になることが予想される方で、配偶者にすべての遺産を譲りたい場合は、「すべてを配偶者に相続させる」旨の 遺言が非常に有効です。

遺言が非常に有効です。

しかし、あまり放置しておくと上記のようなデメリットがありますので、銀行や保険のお手続きと併せて、お忘れなくお手続きを開始することをお勧めします。

※相続財産が、借金など負の遺産のほうが多く、相続放棄をする場合は、相続開始を知った時から3か月以内に家庭裁判所に申し立てる必要がありますのでご注意ください。

相続分を形にする(相続登記・遺産分割協議)

相続関係を証明する戸籍謄本などを集め終わり、相続人が確定し、相続分が確定すると、相続登記手続をすることができます。

お亡くなりになった方から、相続人への不動産の名義変更手続きです。

遺言が無い場合、ここで、相続人の皆様には2つの選択肢があります。

![1]() 法定相続分通りに全員が持分を持つ形で登記

法定相続分通りに全員が持分を持つ形で登記![2]() 法定相続分と異なる割合で登記

法定相続分と異なる割合で登記

はそのままズバリ、法定相続分に従い、相続人全員で不動産を共有します。 はそのままズバリ、法定相続分に従い、相続人全員で不動産を共有します。

法律に従い、自動的に割合が決まるので、当然、その割合で各相続人に持分を移転できます。 しかし、共有の状態でさらに相続が発生したり、相続人の一人がその持分を売買したりすると 将来、一つの不動産の権利関係が非常に複雑になっていってしまうなどのデメリットがあります。 |

※ 法定相続分での登記の場合、保存行為といって、複数の相続人のうちのお一人だけで、相続人全員分の登記申請ができてしまいます。

しかし、この方法で登記をすると、申請をしたお一人以外の相続人には権利証(登記識別情報)が発行されません。

権利証(登記識別情報)が発行されないと、この相続登記以降に登記手続きをする際、非常に多くの手間と費用がかかる場合があります。

この方法は、様々な面でトラブルの元になりかねず、あまりお勧めできません。

相続登記は相続人の一人が関われば申請できる!と、ネット上など様々な場所で目にしますが、デメリットも多くありますので、できるだけ相続人全員の関与で申請することをお勧めします。

安易にこの方法を勧めている自称専門家にはご注意ください。

の法定相続分と異なる割合での登記をするには、代表的な方法として相続人全員で遺産分割協議をします。 の法定相続分と異なる割合での登記をするには、代表的な方法として相続人全員で遺産分割協議をします。

相続人全員の合意により遺産分割協議書を作成し、全員が署名・実印押印(印鑑証明書添付)すれば、どのような割合でもよいし、相続人のうちお一人の単有とする場合でも登記をすることができます。 良くあるケースとしては、お父様が亡くなり、その奥様に全ての財産を相続させる場合や、長男が不動産全てを相続し、他の財産や金銭でほかの兄弟とバランスを取る場合などがあります。 相続関係をシンプルにすることで、次の世代に争いを残さないなどのメリットがあります。 しかし、相続人間で協議がまとまらないと、手続きは難航します。 |

どちらの方法もメリットデメリットがあります。

このような紛争を防ぐためにも、遺された方たちの為、遺言を残しておくと非常に有効です。

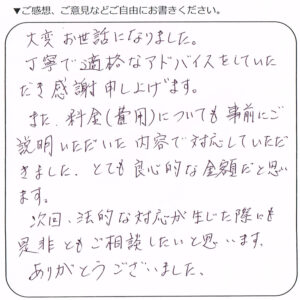

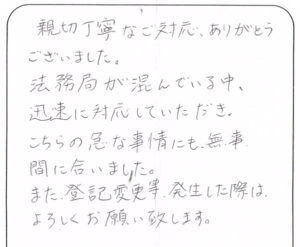

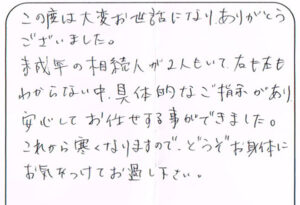

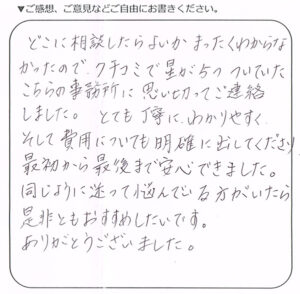

相続登記のお客さまの声

実際に相続登記のご相談をいただいた、お客さまの声をご紹介します。

【ご注意ください】相続登記の義務化について

2021年4月21日に「相続に関する民法等の一部を改正する法律」が国会で成立し、2024年4月1日に施行されることが決まりました。

この法改正で、相続登記に「期限」や「罰則」が科されることになりました。詳しくは下記のページをご覧ください。

▶相続登記チェックシートPDFファイル

▶相続登記チェックシートPDFファイル